نیمه های تابستان داغ سال 2018 بود . توسعه دهندگان پلتفرمی به نام اتریوم مشغول رای گیری برای انتخاب نام مفهوم جدیدی بودند. پیشنهادهایی همچون افق باز (Open Horizon) ، پروتکل مالی باز(Open Financial Protocols) و شبکه مشبک(Lattice Network) از قبل داده شده بود ولی گویا به مذاق بنیانگذار اتریوم که جوانی کم سن و سال به نام ویتالیک بوترین بود خوش نیامده بود

یکی پیشنهاد کرد DeFi ، کوتاه و مختصر است در واقع کوتاه شده عبارت Decentralized Finance به معنی امور مالی غیرمتمرکز است. از طرفی هر آنچه ما می خواهیم را انتقال می دهد . همه موافق پیشنهاد جدید بودند و با تایید مدیر جوان که برقی از خوشحالی در چشمانش موج می زد عصر Defi شروع شد.

بخش اول : پیران طریقت

بیت کوین

معمولا در هنگام صحبت از Defi کسی از بیت کوین نامی نمی برد ولی بیت کوین عامل کلیدی در صنعت ارزهای دیجیتال که امورمالی غیرمتمرکز جزیی از این صنعت محسوب می شود .

با ایجاد بیت کوین در سال 2009 توسط ساتوشی ناکاموتو بود که امکان دریافت و پرداخت پول در سراسر جهان به صورت غیرمتمرکز فراهم شد و امروز همه ما می دانیم که پرداختها یکی از مهمترین حوزههای مالی است که DeFi در حال توسعه آن است.اما مهمتر از همه، نواقص بیتکوین باعث ایجاد اتریوم- به عنوان یک بلاک چین پیشفرض برای اجرای همه پروتکلهای DeFi – شد.

اتریوم

هر سیستم مالی به خدمات مالی گسترده ای همچون وام و استقراض ، تامین مالی و خدمات خرید و فروش و تجارت نیازمند است . بیت کوین با زبان ساده و محدود خود نمی توانست این رنامه ها را در بستر خود اجرا کند و این محدودیت ها یکی از مهم ترین عواملی بود که به ایجاد اتریوم توسط بنیانگذار جوان آن کمک کردند.

ویتالیک بوترین به کمک 7 برنامه نویس خبره در سال 2015 اتریوم را راه اندازی کردند و به سرعت شروع به جذب توسعه دهندگان بیشتری برای توسعه امور مالی و بازی کردند. زبان برنامه نویسی سالیدیتی که توسط اتریوم پایه گذاری شده بود به سرعت به یک پلتفرم قرارداد هوشمند برای توسعه امور DeFi تبدیل شد.

بخش دوم : اندک اندک جمع مستان می رسند

Maker

Maker یا میکر یکی از مهمترین پروژه های DeFi است و به وضوح یکی از پیشگامان اولیه کل فضای مالی غیرمتمرکز است. میکر پروتکلی است که امکان ایجاد یک استیبل کوین غیرمتمرکز به نام DAI را فراهم می کند .

البته ایده استیبل کوین به قبل از میکر می رسید و شرکتی به نام تتر روی پلتفرم Omni یک استیبل کوین را برای شبکه بیت کوین ساخته بود.اما میکر به دنبال غیرمتمرکز کردن و کوتاه کردن دست افراد از کنترل بر روی این ارز بود. اولین نسخه پروتکل میکر فقط از اتریوم به عنوان وثیقه پشتیبانی می کرد ولی بعداً در سال 2019 با گسترش و به روزرسانی از حالت چند وثیقگی یا Multi CollateraI نیز پشتیبانی می کند

EtherDelta

EtherDelta یکی از اولین صرافی های غیرمتمرکز ساخته شده بر روی اتریوم بود که امکان تبادل توکن های ERC20 را فراهم کرد.

مبادلات بر بستر اتردلتا بر اساس دفتر سفارش یا Order book بود. همانطور که می دانیم، ایجاد مبادلات به سبک دفتر سفارش در لایه 1 سخت است و معمولا منجر به تجربه کاربری ضعیف می شود. با وجود این، EtherDelta یکی از محبوبترین صرافیها برای معامله توکنهای مختلف ERC20، بهویژه در دوران باشکوه ICO بود.

متأسفانه، این صرافی در سال 2017 هک شد و هکر با حدود 800 هزار دلار فرار کرد . ولی مهم ترین نابودی این پروژه اتهامی بود که SEC به علت اجرای یک صرافی امنیتی غیرقانونی به موسسین این صرافی زد

عصر جنون ICO ها

در سال 2017، یکی از اولین و مهم ترین موارد استفاده برای اتریوم و DeFi معرفی شد ، عرضه اولیه سکه یا ICO . پروژه های جدید، به جای جمع آوری پول با استفاده از روش های سنتی، شروع به ارائه توکن های خود در ازای اتریوم کردند.

اگرچه ایده جذب سرمایه غیرمتمرکز از نظر تئوری بد نبود، اما منجر به این شد که پروژههای متعدد کلاهبرداری پول زیادی جمعآوری کنند بدون اینکه چیزی بیشتر از چند صفحه کاغذ دستاورد داشته باشند. در معرفی انبوهی از ICOها، پروژههای زیادی نیز وجود داشت که امروز از آنها را به عنوان DeFi نام می بریم.

Aave : پلتفرم وام دهی

Synthetix (با نام قدیمی Havven ) : یک پروتکل خرید و فروش و تامین نقدینگی برای انواع بازارهای معاملاتی شامل فارکس بر بستر بلاک چین

REN (با نام قدیمی Republic Protocol) : پروتکلی برای دسترسی به نقدینگی بین بلاک چینی

شبکه Kyber : یک پروتکل تامین نقدینگی

0x : یک پروتکل منبع باز که تبادل همتا به همتا را امکان پذیر می کند و به ساخت صرافی های غیرمتمرکز کمک می کند

Bancor : یکی از اولین پروتکل های تامین نقدینگی و اولین صرافی به روش AMM یا بازارساز خودکار

در دنیای آن روز زمانی که صحبت از تمرکززدایی می شد ذهن همه به سمت تکنولوژی های کاربر به کاربر( P2P ) و پلتفرم هایی مثل بیت تورنت که مبتنی بر ارتباط مستقیم بین دو کاربر بودند می رفت .اما یکی از پیشرفتهای اصلی در آن زمان، ایده تعامل کاربران با قراردادهای هوشمند به جای تعامل مستقیم کاربران با یکدیگر بود.

این ایده اساساً یک مدل جدید ارتباط بین کاربر و قرارداد ایجاد کرد که برای برنامههای غیرمتمرکز مناسبتر بود، زیرا به ارتباط گسترده با بلاک چین به اندازه مدل کاربر به کاربر نیاز نداشت.

پس از پایان جنون ICOها و شروع روند نزولی به علت کاهش شدید قیمت بیت کوین DeFi یک دوره آرامش پیش از طوفان را تجربه کرد تا پروتکل های اصلی DeFi ساخته شوند

UniSwap

در 2 نوامبر 2018 یک سال کار شبانه روزی هیدن آدامز به بار نشست و نسخه اولیه Uniswap در شبکه اصلی اتریوم منتشر شد.یونی سواپ یکی از مهمترین پروژه ها در فضای DeFi بود که تمام بازار از آن تاثیر گرفتند و شاید به همین دلیل بود که اولین نسخه Uniswap به طور کامل با کمک مالی بنیاد اتریوم تامین مالی شد.

برخلاف اتر دلتا، یونی سواپ بر اساس مفاهیم استخرهای نقدینگی و بازارساز های خودکار (AMM) ساخته شده بود. تعامل کاربر با قرارداد هوشمند نشان داد که می توان استاندارد جدیدی را برای صرافی ها تعریف کرد.

Balancer

سوالی که پس از عرضه یونی سواپ ذهن مایک مکدونالد (Mike McDonald) و فرناندو مارتینلی (Fernando Martinelli) را به خود مشغول کرد این بود : چرا دو تا ؟

چرا هنگام ساخت یک استخر در یونی سواپ باید 2 ارز را به عنوان Pair (به عنوان مثال Matic/ETH) انتخاب کرد. آن ها گفتند ما پلتفرمی مانند یونی سواپ راه اندازی می کنیم و به کاربران اجازه می دهیم تا 8 ارز را به عنوان Pair انتخاب کنند و بتوانند یک استخر با حداکثر 8 ارز داشته باشند.

نحوه کار آن ها این بود که نسبت بین این ارزها همیشه باید بالانس بماند. به عنوان مثال فرض کنید یک استخر بالانسر از ۲۵٪ ماتیک، ۲۵٪ اتر و ۵۰٪ توکن لینک تشکیل شده باشد. اگر قیمت توکن لینک نصف شود برای بالانس کردن نسبت ارزها، استخر به صورت خودکار تعداد توکن ها را افزایش می دهد تا میزان 50% از ارزش استخر که متعلق به توکن لینک است حفظ شود.

ناگفته نماند یکی از پیچیده ترین و مهندسی ترین عملیات هک های تاریخ رمزارزها متعلق به همین پلتفرم بالانسر است که هکر باهوش مبلغ 500.000 دلار را از پلتفرم دزدید.

بخش سوم : پنجشنبه سیاه دنیای رمزارزها

در روز پنج شنبه 12 مارس 2020، به دلیل ترس از همهگیری جهانی ویروس کرونا همه بازارهای مالی به شدت سقوط کردند و رمزارزها با سرعت بیشتری در حال سقوط بودند. قیمت اتریوم و بیشتر رمزارزها در کمتر از 24 ساعت بیش از 30 درصد کاهش یافت.

کاهش قیمت بیت کوین و بازار در دو مرحله به وقوع پیوست

- مرحله اول : 12 مارس ، کاهش قیمت از 7300 دلار به 5690 دلار

- مرحله دوم : 12 و 13 مارس ، کاهش قیمت از 5800 دلار به 3900 دلار

پیش بینی ها حاکی از آن بود که اگر هکرها به صرافی BitMEX حمله DDOS نکرده بودند و این صرافی را از کار نمی انداختند قیمت ها سطوح بسیار پایین تری را-به علت فشار فروش وحشتناک بالای بیت کوین در این صرافی- نیز لمس می کرد.

این اتفاق یکی از بزرگترین اتفاقات برای صنعت نوپای DeFi بود. کارمزدهای گاز شبکه اتریوم در نتیجه تلاش کاربران برای افزایش وثیقه های خود در پلتفرم های وام دهی مختلف(برای جلوگیری از لیکویید نشدن به علت کاهش قیمت رمزارزها) و تلاش برای خرید و فروش رمزارز های مختلف، به طور چشمگیری( به بیش از 200 gwei ) افزایش یافت.

موج انحلال و لیکویید شدن قراردادهای وام ناشی از از دست دادن ارزش وثیقه اتریوم کاربران فرا رسید. یکی از پروتکل های تحت تاثیر پنج شنبه سیاه Maker بود.در برخی موارد به طرز عجیبی رباتهای Keeper در پلتفرم Maker که مسئول بررسی ارزش وثیقه ها بودند 0 عدد DAI را برای فروش وثیقه های اتریوم پیشنهاد دادند و عملا به قیمت رایگان اتریوم های خود را فروختند.این اشتباه فاجعه بار منجر به کسری حدود 4 میلیون دلاری اتریوم پلتفرم Maker شد که البته بعدا با فروش توکن MKR جبران شد.

بخش چهارم : پایان شب سیه سپید است

اگرچه رویدادهایی مانند پنجشنبه سیاه میتوانند تاثیرات روانی بسیار شدید بر بازار و کاربران بگذارند اما معمولاً در انتها منجر به تقویت کل اکوسیستم رمزارزها و DeFi میشوند و آن را قوی تر و کم اشتباه تر میکنند. پس از پنج شنبه سیاه، فصل پرشور DeFi فرا رسید که به تابستان DeFi مشهور شد

Compound

اگر بخواهیم یکی از مهم ترین و تاثیر گذارترین پلتفرم ها بر صنعت DeFi را نام ببریم بی شک Compound یکی از آن هاست. کامپاند اولین پلتفرمی بود که شروع به پرداخت پاداش اضافی از طریق توکن اختصاصی خودش به وام دهندگان و وام گیرندگان کرد. با این کار همه تشویق به استفاده از این پلتفرم می شدند

پاداش های اضافی، در قالب توکن های COMP، منجر به افزایش چشمگیر APY های برای توکن های مختلف شد. با این کار یلد فارمینگ یا کشت سود امکان پذیر شد و کاربران انگیزه گرفتند که بین قرض گرفتن و وام دادن توکن های مختلف برای دستیابی به بهترین بازدهی جابجا شوند.کشت سود موجی از پروتکلهای مختلف دیگر را آغاز کرد که توکنهای خود را از طریق استخراج نقدینگی توزیع میکردند

کامپاند مدل حاکمیت مرکب را ایجاد کرد که در آن کاربران با توکن های COMP می توانستند در مورد تغییرات پیشنهادی مختلف در پروتکل رای دهند. مدل حاکمیت Compound بعداً توسط چندین پروژه DeFi دیگر مورد استفاده قرار گرفت.

Yearn Finance

پروژه Yearn در اوایل سال 2020 توسط Andre Cronje یکی از شخصیت های جالب دنیای رمزارز توسعه یافت. یرن فایننس یک پلتفرم برای بهینهسازی و به حداکثر رساندن بازده در پلتفرم های وام دهی بود که با سوئیچ خودکار بین پروتکلهای مختلف وامدهی، حداکثر سود در دنیای DeFi را به ارمغان می آورد. برای تمرکززدایی بیشتر از پروژه کرونج تصمیم گرفت یک توکن حاکمیتی به نام YFI را بین کاربران و جامعه استفاده کنندگان از پلتفرم توزیع کند.توکن به طور کامل از طریق استخرهای استخراج نقدینگی توزیع شد بدون آن که هیچ گونه پاداش اضافه ای به سرمایه گذاران و توسعه دهندگان اختصاص داده شود به صورت عادلانه توزیع توکن ها صورت پذیرفت

این مدل تقسیم و تخصیص توکن باعثتشویق و هجوم مردم به سرمایه گذاری در استخرهای نقدینگی جهت کسب توکن شد . همین امر باعث شد در زمان کوتاهی بیش از 600 میلیون دلار سرمایه به سوی استخرهای پروژه یرن فایننس سرازیر شود.قیمت توکن YFI به صورت دیوانه کننده ای از 6 دلار به 30.000 دلار در عرض کمتر از 2 ماه رسید.

آندره کرونج حالا یکی از ثروتمندترین افراد دنیای DeFi بود و در حرکتی عجیب تمام توکن های خود را پس از مدت کوتاهی فروخت تا دیدگاه غیرمطمئن خود به بازار رمزارزها را نشان دهد.

Curve

اگر برای اولین بار به پلتفرم Curve نگاه کنید حتما از خود می پرسید چرا باید اصلا همچنین چیزی وجود داشته باشد؟ توسعه دهندگان پروژه Curve می خواستند پلتفرمی را طراحی کنند تا مطمئن ترین سود دنیای DeFi را به کاربران دهند. پس فقط اجازه استفاده از جفت ارزهای استیبل کوین برای ساخت استخر را به کاربران می دادند.

انتخاب هوشمندانه استیبل کوین ها چند مزیت بزرگ داشت:

Slippage یا لغزش که همان تغییر قیمت در هنگام معامله است به حداقل می رسد

Impermenant Loss یا ضرر ناپایدار در این نوع استخرها بسیار کم است یا وجود ندارد

Ampleforth

پروژه امپل فورث با ایده عرضه الاستیک توکن مفهوم جدیدی را به دنیای رمزارزها عرضه کرد. در واقع آن ها استاد بازی با اعداد بودند و می خواستند به همه ثابت کنند که می توان طوری برنامه ریزی کرد که هیچ وقت کسی ضرر نکند

ایده عرضه الاستیک مفهوم ساده ای دارد . یک توکن Rebase یا الاستیک به گونه ای طراحی شده است که حجم در گردش آن به طور خودکار با توجه به نوسانات قیمت توکن تنظیم (افزایش یا کاهش) می شود.

به عنوان مثال فرض کنید شرکت امپل فورث می خواهد قیمت توکن خود را به روی 1 دلار نگه دارد.همه ما از علم اقتصاد می دانیم که فراوانی یک جنس باعث کاهش قیمت آن و کم بودن یه محصول در بازار قیمت آن را افزایش می دهد.

برای این کار شرکت امپل فورث به قیمت توکن در بازار نگاه می کند و اگر بالاتر از 1 دلار بود با عرضه بیشتر توکن در گردش قیمت توکن را پایین می آورد. برعکس، اگر قیمت توکن به کمتر از 1 دلار کاهش یابد، عرضه فعلی در حین تغییر قیمت کم میشود و در نتیجه ارزش هر توکن افزایش مییابد.

قیمت > 1 دلار => موجودی کیف پول به تناسب افزایش می یابد => ارزش موجودی کیف پول ثابت می ماند

قیمت < 1 دلار => موجودی کیف پول به تناسب کاهش می یابد => ارزش موجودی کیف پول ثابت می ماندYam Finance

این مدل امپل فورث خیلی سریع توسط یک پروتکل دیگر به نام Yamقرض گرفته شد و پس از تنها 10 روز توسعه، در 11 آگوست 2020 راه اندازی شد.

توکن های YAM شبیه توکن های یرن(YFI) توزیع شدند و پروتکل به سرعت شروع به جذب نقدینگی زیادی کرد. هدف این پروژه ایجاد علاقه در هواداران DeFi برای قرار دادن توکنهای خود در پلتفرم Yam بود.برای این کار Yam با پاداش دادن به دارندگان توکن های LEND، LINK، MKR، SNXT،COMP و YFI در صدد جذب نقدینگی از همه پلتفرم ها برآمد.

اما فقط یک روز پس از راه اندازی، با 500 میلیون دلار ارزش کل توکن های قفل شده در پروتکل، یک اشکال مهم در مکانیسم rebase پیدا شد.علی رغم حاد نبودن ایراد اما همین بهانه کافی بود تا مردم علیرغم تلاشهای صورت پذیرفته علاقه خود را به Yam از دست بدهند.

SushiSwap

سوشی خوشمزه با فکر پلید جذب سرمایه از پلتفرم یونی سواپ از راه رسید. سازندگان ناشناس آن با خود گفتند اگر یونی سواپ توانست یک شبه ره صد ساله را طی کند چرا ما نتوانیم؟ پس این شد که برنامه ای را طراحی کردند تا با جاذبه های بیشتر کارکرد بهتری از یونی سواپ داشته باشد.

برای این کار آن ها به تامین کنندگان استخرهای نقدینگی توکن خود را نیز پاداش می دادند . ایده قدیمی دوباره کارساز بود و در مدت کوتاهی 1 میلیارد دلار را توانستند جذب کنند که بخش عمده ای از آن قبلا در یونی سواپ بود

جنگ یونی-سوشی

اگر فکر کرده اید که یونی سواپ همین طور ساکت نشست تا خروج سرمایه های خود را تماشا کند سخت در اشتباه هستید . صرافی یونی سواپ یک فن رکبی زد و توکن حاکمیتی Uni را عرضه کرد. توزیع ایردراپ این توکن به نحوی بود که پیشینه تامین کنندگان نقدینگی مورد بررسی قرار می گرفت و قدیمی تر ها سود بیشتری می گرفتند. در برخی موارد تا 1000 دلار ایردراپ به افراد تعلق گرفت.

این ایردراپ مورد استقبال شدید قرار گرفت و حدود 2 میلیارد دلار سرمایه که عمده آن همان افراد قبلی بودند که به سوشی مهاجرت کرده بودند به یونی سواپ اضافه شد.

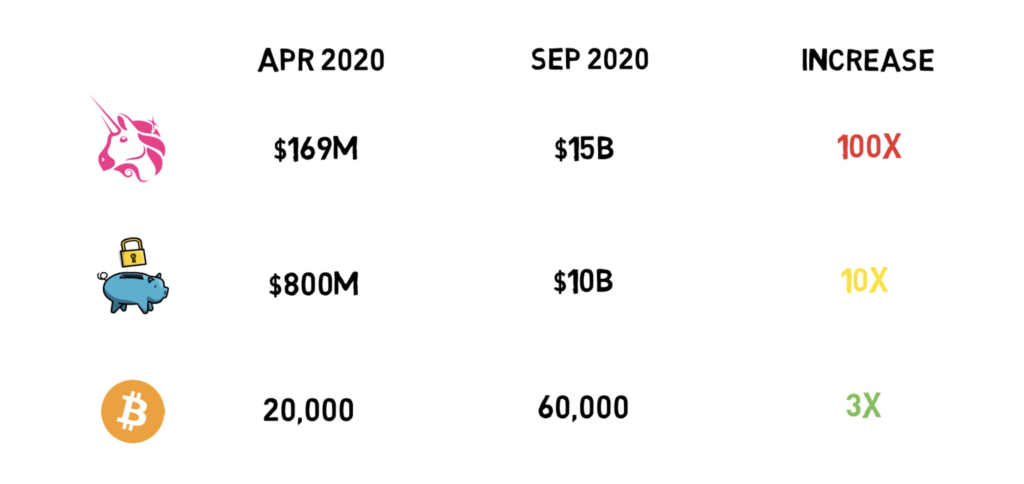

روند افزایش سرمایه صرافی Uniswap از 169 میلیون دلار در آوریل 2020 به بیش از 15 میلیارد دلار در سپتامبر 2020 با افزایش تقریباً 100 برابری رسید.همچنین ارزش کل سرمایه قفل شده در پلتفرم های DeFi از 800 میلیون دلار به 10 میلیارد دلار با افزایش 10 برابری رسید و مقدار بیت کوین تبدیل شده به اتریوم از 20.000 به تقریبا 60.000 با افزایش 3 برابری رسید. DeFi در حال پیروز شدن بود

بخش پنجم : زمستان سرد از راه می رسد

جنون دیفای البته به مدت طولانی پایدار نبود. در آغاز سپتامبر 2020، احساسات بازار نسبت به DeFi به سرعت تغییر کرد. توکنهای اصلی DeFi به شدت شروع به از دست دادن ارزش خود کردند. بازدهی حاصل از استخراج نقدینگی که از ارزش توکن های توزیع شده به دست می آید نیز کمتر و کمتر شد. زمستان DeFi فرا رسید.

بازار DeFi سرانجام در اوایل نوامبر 2020 به پایینترین حد خود رسید و برخی از پروتکلهای برتر DeFi 70 تا 90 درصد کمتر از بالاترین قیمت خود(ATH) در چند ماه قبل معامله شدند.

جالب است که در طول زمستان DeFi، حجم معاملات توکن Uniswap همچنان بسیار بالاتر از اوایل سال 2020 باقی مانده بود و کل ارزش سرمایه قفل شده در DeFi همچنان روند صعودی خود را – علیرغم هک های متعددی پلتفرم های bZx، Harvest، Akropolis، Pickle، Cover – حفظ کرد و در پایان سال به بالای 15 میلیارد دلار رسید.