انواع سرمایه گذاری در استارت آپ های حوزه رمز ارز

اگر یک شرکت استارت آپی را بذر گیاه فرض کنید این گیاه برای رشد و توسعه نیاز به نگهداری و آب و غذای کافی جهت رشد دارد . در فرهنگ شرکت های استارت آپی سرمایه گذاری در حکم آب و غذای کافی برای رشد استارت آپ می باشد. این سرمایه گذاری می تواند شامل آورده مالی، خدمات مشاوره، بازاریابی و برندینگ و حتی خدمات مدیریتی باشد.

برای تامین سرمایه گذاری ها انواع مراحل و روش ها وجود دارد که در این مقاله تفاوت آن ها با یکدیگر را بررسی می کنیم. شما پس از خواندن این مقاله می توانید با استفاده از اطلاعات آن و خواندن اخبار مرتبط با سرمایه گذاری در پروژه های دنیای رمزارز ها دید خوبی از پروژه و عمر آن داشته باشید

انواع منابع تأمین سرمایه برای استارت آپ ها

سرمایه گذاری شخصی یا بوت استرپ Bootstrapping

در ابتدای راه اندازی همه استارت آپ ها معمولا اولین راهکار که به ذهن می رسد استفاده از سرمایه شخصی برای پیشبرد موثر پروژه است .

مزایا: در این روش شما کنترل و نظارت کامل بر کسب و کار خود دارید و هر کاری که می خواهید با پول خود انجام می دهید

معایب: اگر در این مرحله با تمام خوب بودن ایده شما کسب و کار شما شکست بخورد، تمام پس انداز شما از بین می رود و از آن مهم تر کمتر سرمایه گذا فرشته و یا خطرپذیری بعداً پیدا می شود که به شما راهکار دهد.

وام جمعی یا Crowd Fund

اساساً تامین مالی یک کسب و کار با گرفتن مقادیر کمی سرمایه از تعداد زیادی از افراد را وام جمعی می نامند.(به پروژه های شبکه پولکادات نگاهی بیاندازید). معمولا این نوع سرمایه گذاری با هدف جذب سرمایه گداران جدید از طریق خانواده، دوستان و هواداران از طریق بستر اینترنت صورت می پذیرد. جالب است بدانید اولین استفاده ثبت شده از تامین مالی جمعی در سال 1997 توسط یک گروه راک بریتانیایی بود که به هواداران ایمیلی ارسال کرد تا 60000 دلار برای هزینه های یک تور جمع آوری کنند.

مزایا: این روش پتانسیل زیادی برای گسترش کسب و کار با افزایش تعداد سرمایه گذاران و مقدار سرمایه زیاد به وجود می آورد

معایب: با توجه به اینکه در ابتدای کار این نوع سرمایه گذاری صورت می پذیرد نیاز به صبر و تعهد زیادی از طرف سرمایه گداران قبل از رسیدن مطلوب است

سرمایه گذاران فرشته یا Angel Investor

سرمایه گذاران فرشته افراد ثروتمندی هستند که در ازای سهمی از سهام در کسب و کار، در پروژه سرمایه گذاری می کنند. برخی از سرمایه گذاران فرشته به صورت گروهی کار می کنند در حالی که بیشتر آنها به تنهایی کار می کنند.

مزایا: سرمایه گذاران فرشته می توانند توصیه ها و راهنمایی های ارزشمندی را ارائه دهند زیرا در کاری که می خواهند سرمایه گذاری کنند معمولا تجربه زیادی دارند.همچنین شرایط تجاری و سرمایه گذاری منعطف از مزایای این نوع سرمایه گذاران است

معایب: ممکن است تا حدودی مدیریت و کنترل کسب و کار را در دست بگیرند

صندوق سرمایه گذاری خطر پذیر VC یا Venture Capital Fund

سرمایه گذاران خطرپذیر سرمایه گذارانی هستند که مقدار قابل توجهی پول در ازای حقوق صاحبان کسب و کار وارد پروژه می کنند و زمانی که کسب و کار عرضه عمومی می شود یا توسط شرکت دیگری خریداری می شود، بازده سرمایه گذاری خود دریافت می کنند. سرمایهگذاران خطرپذیر تماماً به دنبال پول هستند و فقط در مشاغلی سرمایهگذاری میکنند که پتانسیل بازدهی خوبی دارند.

مزایا: سرمایه گذاران خطرپذیر علاوه بر تامین مالی گسترده می توانند انواع تخصص و راهنمایی برای کمک به توسعه پروژه را ارائه دهند. این نوع سرمایه گذارها به کسب و کار اعتباری فوری می بخشد و درهای دیگر را به روی شبکه گسترده ای از افراد مهم مانند سرمایه گذاران و شرکای آینده باز می کند.

معایب: ممکن است بخش بزرگی از کسب و کار را به دلیل حجم قابل توجهی از پول که به پروژه سرازیر می کنند در دست بگیرند.

مراحل سرمایه گذاری

مهم ترین قسمت جذب سرمایه دانش استفاده از انواع روش های سرمایه گذاری در زمان پیشبرد استارت آپ است. اگر صاحبان استارت آپ به درستی ندانند که در چه مرحله ای از کار، چه مقدار سرمایه و به چه روشی جذب کنند می توان پیش بینی کرد که استارت آپ یا از چنگ صاحبان اصلی خود خارج می شود یا به هدف خود نمی رسد و شکست می خورد

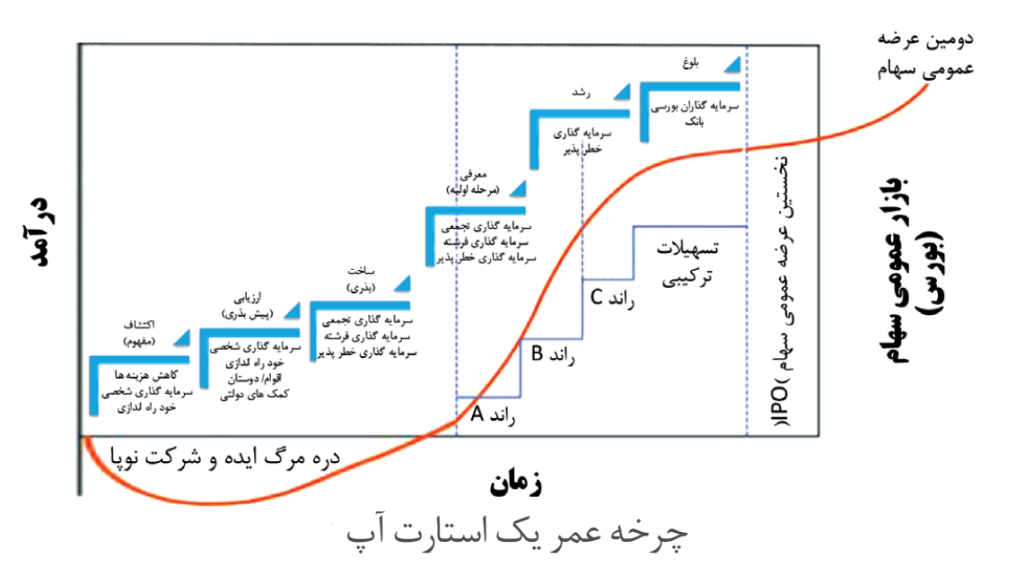

تصویر بالا چرخ عمر یک استارت آپ را به خوبی نشان می دهد . همانطور که مشاهده می کنید در مراحل اولیه که به مرحله پیش بذری PreeSeed مشهور است و استارت آپ در حال دست و پا زدن برای زنده نگه داشتن خود است سرمایه گذاری های شخصی و کمک اقوام و دوستان به کمک پروژه می آید.

پس از تثبیت اولیه استارت آپ وارد مرحله بذری می شود و سرمایه گذاران فرشته، خطرپذیر و وام های جمعی می توانند به پیشبرد اهداف استارت آپ و تثبیت نهایی آن کمک کنند.معمولا در این مرحله نسخه اولیه محصول نهایی استارت آپ عرضه می شود. می توان تا حد زیادی اطمینان پیدا کرد که پس از گذر از مرحله بذر استارت آپ چهارچوب و استخوان بندی اولیه خود را پیدا کرده است و آماده نهایی کردن اهداف و ایده های خود می باشد

مراحل جذب سرمایه بعدی که به صورت خلاصه به سری A تا D تقسیم بندی می شوند شامل سرمایه گذاری جهت رشد و توسعه استارت آپ و تاثیر آن بر بازار می باشد

| مراحل جذب سرمایه | توضیحات مراحل | ارزش تخمینی شرکت ( به میلیون دلار ) | سرمایه مورد نیاز ( به میلیون دلار ) |

| پیش بذری | مرحله تثبیت و نشان دادن ارزش ها | حدود 0.01 تا 0.1 | 0.01 تا 0.25 |

| بذری | مرحله نشان دادن خوب بودن محصول | حدود 3 تا 6 | 0.5 تا 2 |

| مرحله A | مرحله افزایش مقیاس | حدود 10 تا 30 | 1 تا 15 |

| مرحله B | مرحله خیز به سمت تاثیر زیاد در بازار | حدود 30 تا 60 | 10 تا 30 |

| مرحله C و D | مرحله توسعه بیشتر و تصاحب بقیه کسب و کارها | حدود 100 تا 120 | 20 تا 50 |

| عرضه عمومی سهام | مرحله مقبولیت محصول و تاثیر زیاد بر بازار | بیشتر از 100 | بیشتر از 50 |